第一部曲:衡量風險承受能力

保守、平衡、進取 您是哪一種?

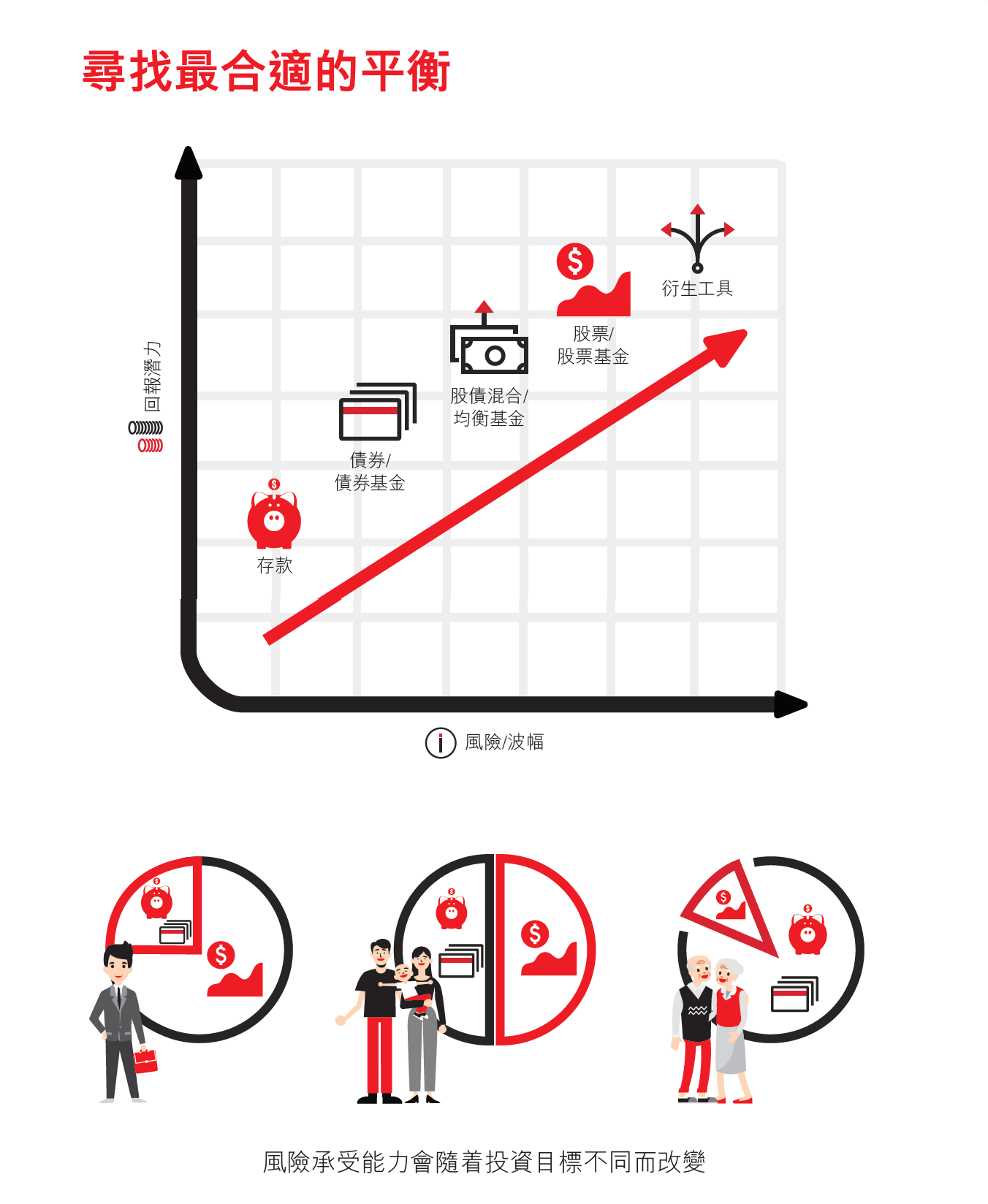

在投資理財的道路上,踏出正確的第一步相當重要。五部曲之首,便是衡量個人的風險承受能力,挑選適合自身需要的資產配置。

投資路上,各人取態都不同,有些投資者不太願意承受風險及投資損失,即使有機會取得較高的潛在回報也不為所動;有些投資者願意承擔一定程度的風險,以取得一定的投資回報,但希望避免大幅波動;也有些投資者願意承擔較高風險,以換取高於市場平均水平的回報。

如何得知自己的風險承受能力?可先以投資年期來判斷。簡單而言,投資年期越長,可以承受的風險便越高。原因是投資期越長的話,便越能夠渡過完整的市場週期,避免受短期波動所牽引。舉個例,初出來投身社會的年輕人,由於離退休年紀尚遠,可以承受的風險會較高。

相反,投資年期越短,可承受的風險普遍越低。假設您於明年便踏入退休的階段,從此不再有恆常性收入,若投資突然大跌,已沒有足夠的時間收復失地,因此風險承受能力便較低。

另外,投資風險承受能力也關乎到不同的人生大計,投資前不妨先問問自己,是否要為子女的教育經費做好準備?短期內有沒有置業計劃?這些因素都會影響到我們的流動資金需要。畢竟在任何情況之下,我們都需要保留一定的現金,以備不時之需。